报告摘要

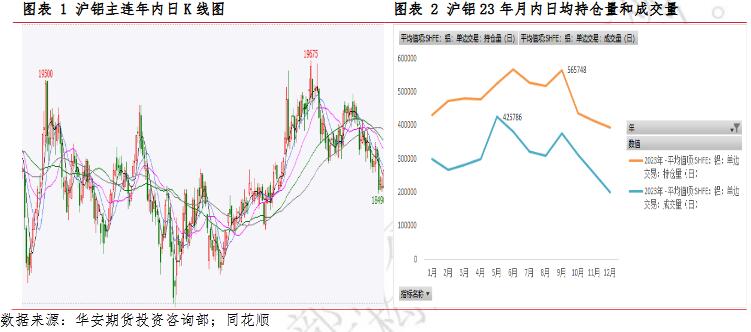

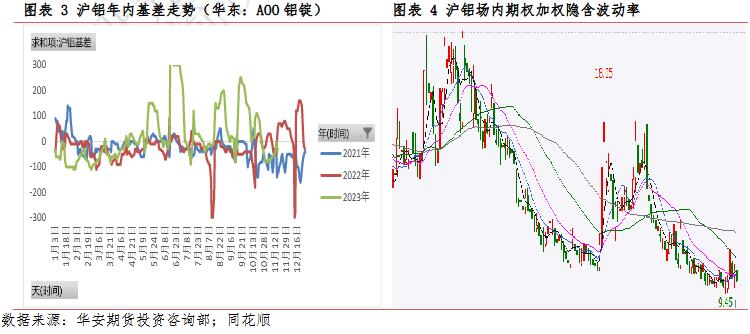

第一、23 年全年沪铝走势呈窄幅震荡趋势,震荡区间在 17500-19500 元/吨,上下区间在沪铝近十年历史价格范围内,所占历史分位数分别为 81%以及 89%,沪铝价格仍处于高位。基差方面:23年沪铝基差(AOO 铝锭:华东)依然维持常贴水的态势,但年内出现四次的较大现货升水行情,但持续时间较短在 10-15 天之内。波动率方面:年内沪铝场内上市期权加权隐含波动率呈现震荡向下趋势,年初波动率在 17.41%,截止 12.3 日下降至 9.96%,下降比例在 42.79%,受长期震荡行情影响明显。

第二,24 年海外宏观关注焦点集中于“美联储高利率持续时间以及降息拐点出现”,叠加 24 年一季度主流经济体都将进入制造业的主动补库周期。基于上述结论,对 24 年海外需求速率增加形成预期定调,进而去判断国内原铝出口侧的总消费预期。根据出口数据的分拆叠加高位限制性利率对经济预期和补库周期的影响,我们将海外原铝同比需求增速调增至 3.3%(依据 WTO 对于 24年整体贸易增量的预期),预期带来的边际增加量 27 万吨左右。

第三,面对着外需下行,以及内需受处于低位的复杂经济现状,党的二十大报告再次指出“扩大内需战略”,而基建、房地产、制造业将成为重要抓手,对应铝消费行业集中在“光伏、地产、汽车制造”方面,其中受益新老能源需求的转型及新能源汽车产量占比迅速提高带来的用铝量的提高,预估光伏和汽车带来边际增量在 131.18 万吨、91.84 万吨。地产方面维持中性,但受制于地产资金来源的下滑,以及整体新开工面的下滑,预期 24 年地产用铝估算为 953.04 万吨,相比23 年边际下滑 82.88 万吨(偏保守) ,综上将带来边际小幅增加,增加在 140.14 万吨。

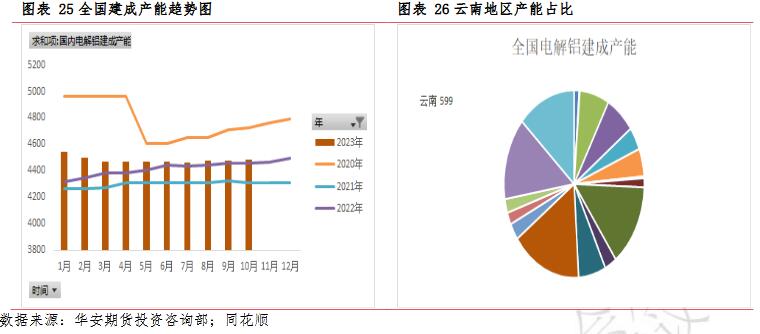

第四,当前国内电解铝供给端情况较为明朗,截止 2023 年 10 月,国内电解铝建成产能 4483.85万吨/年,接近政策“天花板”4500 万吨/年。国内产能向西南水电资源丰富区域转移成为趋势,随着电解铝水电占比的抬高,未来因区域性限电导致的在产产能波动也将边际提高,降低供给端稳定性。

第五,预期 24 年成本端依然位于较高位置运行,支撑价格上涨的因素主要集中在三点,分别是铝土矿进口限制、煤炭价格高位以及自备电向网电转化、碳排放权推出,站在此时点,面对着未来,预期电解铝低成本运行可能性将越来越小。

一、 报告正文

1、 沪铝年内仍然呈现震荡行情,波动率走低

截止 2023.12.3 日,沪铝主连合约收于 18690 元/吨,年内沪铝价格呈窄幅震荡趋势,震荡区间在 17500-19500 元/吨,上下区间在沪铝近十年历史价格范围内,所占历史分位数分别为 81%以及 89%,沪铝价格仍处于高位。年内成交和持仓量呈现“倒 V 型”,峰值在 5 月和 9 月,日均成交和持仓量分别接近 56 万手和 42.5 万手。

基差方面:23 年沪铝基差(AOO 铝锭:华东)年内出现四次的较大现货升水行情,但持续时间较短在 10-15 天之内。波动率方面:年内沪铝场内上市期权加权隐含波动率呈现震荡向下趋势,年初波动率在 17.41%,截止 12.3 日下降至 9.96%,下降比例在 42.79%,受长期震荡行情影响明显。

1、关注美联储高利率政策持续时间以及拐点,主动补库周期带动原铝及铝制品出口预期回升。

截止 23 年底,美联储年内继续加息 4 次,其中二月加息 25bp,三月 25bp、5月加息 25bp,7 月加息 25bp,其余时间按兵不动。联邦基金利率升至 5.25%-5.5%区间,创 2007 年以来的新高。24 年市场博弈热点集中在“high for long 的持续时间,以及后续出现的降息拐点”,因此在海外高利率缓和的背景下,投资的正常化将带动需求增加。其次海外主流经济体制造业库存触底,后续的补库周期也将带动基础金属品的需求回升。

上述两个结论也将对 24 年海外原铝及原铝制品的环比需求回升形成预期定调,进而去判断国内原铝出口侧的总消费预期。

首先关于博弈热点的推论,原因有以下几点。

其一、我们先看美联储表述:

从美联储 23 年 11 月议息会议纪要显示:“当前美联储关注重点已经从加息幅度向高利率维持时间转变、加息已经不是讨论的基准情形、对于 24 年美经济增长维持良好预期,24 年认为会环比走低、官员对美通胀走低持有乐观预期”。

其二,我们来看通胀逻辑预期。

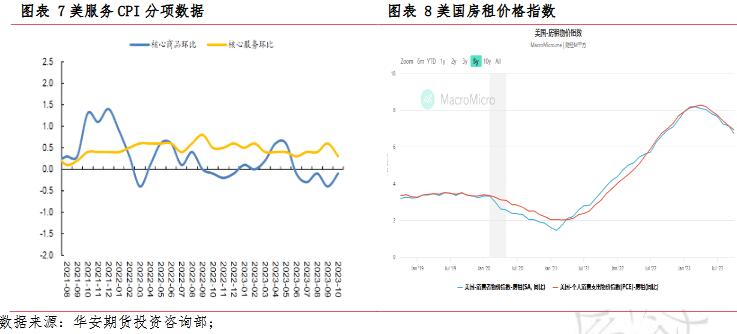

截止到 12 月底,已观察到的美 CPI 和核心 CPI 数据持续下滑,上游 CRB 商品指数绝对价格持续回落,但年内的斜率不高。

目前公开的最新数据显示,10 月美 CPI 数据同比增 3.2%,核心 CPI 同比增 4%。拆分来看,核心服务价格呈现下降趋势,其中支持通胀高位最重要的因素是住房,当前住房价格下降较快,剔除掉住房后,核心通胀同比增速由 3.91%下降至 3.75%,对于租房领先指标来看,美国房租物价指数在 23 年初出现拐点并持续下滑会进一步对后续租房市场形成指引,叠加对于薪资后续走势下行的观点,依然维持对于通胀持续走弱的判断。

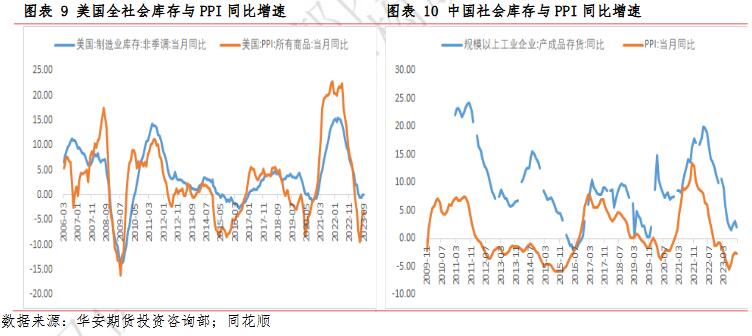

美制造业补库周期:美国一个完整的库存周期在 3 年左右,从 1968 年至今,美国总计经历了 20 次的库存周期。本轮库存周期在 2020.8 月开始,2022.9 月进入到了去库存周期,进入 23 年底基本进入尾声,截止 2023 年 9 月,美国制造业库存同比增速为 0.02%,已经连续 4 个月同比在 0%左右,根据经验性判断,美国PPI 增速低点领先制造商实际库存增速 7 个月、高点领先 4 个月,2023 年 6 月,美国 PPI 同比增速触底为-9.4%,按经验规律领先 7 个月计算,预期制造业主动补库将在 2024 年一季度进行。

综上,在上游原材料价格已阶段性见底,叠加住房、 薪酬等重要支撑分项逐步下行的当下,预期后续加息拐点也将到来。随着美制造业预期在 24 年一季度进入到主动补库周期,都将带动原铝及铝制品的海外进口回升,因此 24 年将国内铝相关制品出口调整为看涨作为主要观点。

后续我们做个定量的测算:

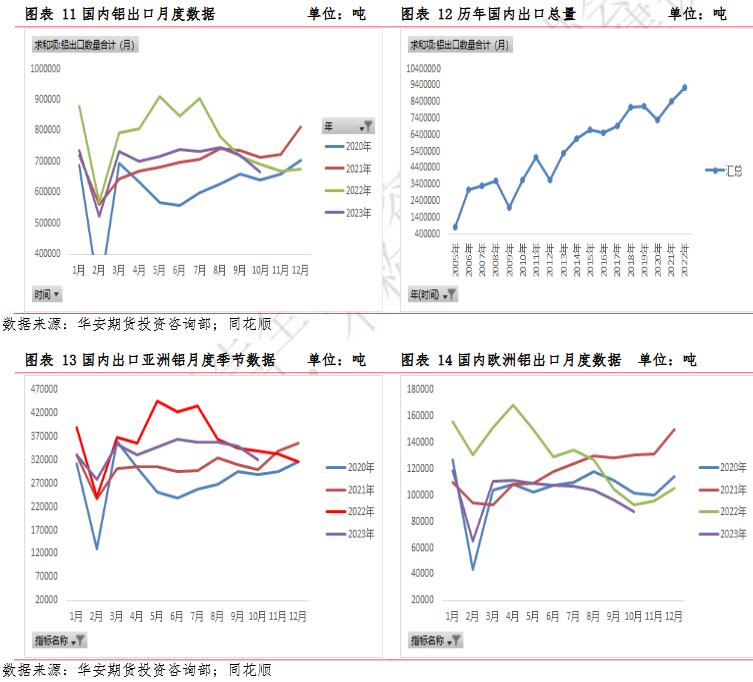

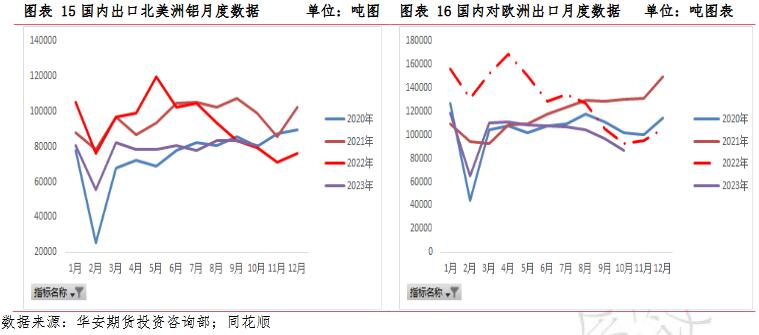

首先,全球贸易量方面,WTO 预期 2024 年贸易量增速为 3.3%,23 年数据预期全年数据仅为 0.8%。截止 23 年 1-10 月国内铝出口总量为 701.1 万吨。从月度数据统计角度可以看出,国内铝出口总量呈现较为平稳的走势,10 月出口总量 66.72万吨,已经处于近三年的季节性偏低位置。拆分来看,出口至亚洲、欧洲、北美洲、大洋洲的数据皆不及前两年,可见海外主要经济体 22 年从中国进口铝制品的数据相比去年都出现一定的下滑,叠加上述判断,24 年出口需求回升是大概率事件。

后续做个简单的推论,按照 WTO 预期 2024 年整体贸易量回升 3.3%作为计算基础,23 年 1-10 月出口总量为 701.1 万吨,月均出口 70.11 万吨,将后续 11-12 月出口量按照 70.11 万吨计算,推出 23 年中国年内铝及相关制品出口总量在 841.32万吨,按照 3.3%的年均增量计算,预期明年边际出口增加 27 万吨,随着后续降息的拐点出现,以及主流经济体补库共振,叠加人民币汇率的提升,预期上述简单估算的数据可能较为保守。

2、仍关注“扩大内需战略”,将成为提振铝消费的重要抓手

2023 年三季度 GDP 同比增长仅为 4.9%,2023 年两年复合 GDP 增速在 4.1%-4.3%,低于潜在 GDP 增长需求,11 月官方 PMI 指标依然位于荣枯线以下,国内 PPI数据处于低位,都佐证着国内总需求的不足。结合党的二十大报告中明确提出“扩大内需战略”,以及国内 23 年底发行一万亿国债和新一轮的化债预示着更为积极的财政政策,因此预期基建、地产、制造业或将成为此次扩内需的重要抓手,以应对当前经济持续下行的压力,相关行业政策的推出也将带来相应铝消费的增量。

其中“新基建”的光伏和风电是未来铝需求亮眼的边际增量,地产行业“保障房”建设则带来传统用铝需求的回升,起到维稳作用,制造业中的汽车产业涉及到的的车身轻量化又是铝需求增加的典型应用场景,随着新能源汽车产量的同步增加。

对于新能源来说,因为其对资源品的依赖程度较高,所谓新能源革命实际上也是一场资源品的需求革命。其中风电和光伏对铝的需求就处于较高位置。拆分来看,光伏用铝主要是边框和支架部分(主要用于分布式光伏电站),根据 IEA 的测算,平均 1MW 用铝约为 19 吨,1GW 用铝量 1.9 万吨,组件部分用铝量为 1GW 为 1.1万吨。风电用铝主要支架及内部关键材料,根据 LCA of turbines examined 数据显示 1MW 的风电需要用铝约 1.5 吨。而风电用铝量占比仍然偏小,因此仅将光伏部分的边际增减作为主要考察项。

根据数据统计核算结果,预期 2024 年国内新增装机量为 252GW(包含组件+支架),组件出口量为 224GW(仅为边框),预期合计国内光伏组件用铝量为 785.05万吨,边际增加量为 131.18 万吨。按照 2022 年我国原铝消费 3918 万吨核算,预期边际增量在 3.34%。

汽车轻量化和新能源是汽车行业发展大趋势,也是边际增量又一亮点

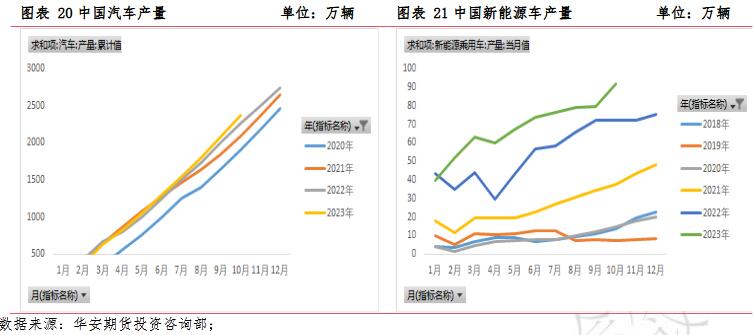

截止 2023 年 10 月,国内汽车产销量分别为 2366.3 万辆、2396.7 万辆,累计同比增加 4.90%、9.10%,其中新能源汽车产销量 699.8 万辆、728 万辆,累计同比增加 31.52%、37.87%。

按照中汽协给出较为官方的预测,2024 年国内汽车产量将增加 3%,其中新能源汽车产量将达到 1240 万辆,同比增长预期在 30-35%左右。根据工信部《节能与新能源汽车技术路线图》提出我国汽车轻量化单车用铝目标:2025 年和 2030 年分别实现 250kg/辆和 350kg/辆。而根据国际铝协数据,2020 年国内传统乘用车用铝量仅约 138.6kg/辆,纯电动和混动新能源乘用车单车用铝分别为 157.9kg 和198.1kg,其中混动新能源产量占比在 18%左右,依此作为计算推出 2024 年新能源乘用车平均用铝量的计算依据,以 20 年国际铝协数据,作为计价基准,将 25 年传统乘用车目标用铝量作为测算目标,赋予每年年均的平均增长率,得到下图所示预测数据。

乐观预期 2024 年,国内新能源汽车产量将达 1240 万辆,预期占比为 41.51%,其中新能源车单车耗铝量 259.71kg/辆,预估总耗铝量为 321.16 万吨,传统燃油车受更加严格的排放标准监管,轻量化也在逐步推进,预期达到 242.2kg/辆,总用铝量为 419.28 万吨,预期 24 年汽车用铝边际增加量为 91.84 万吨,推动需求增长为 2.8%。

地产修复推动传统用铝需求恢复,但成色仍难确定。

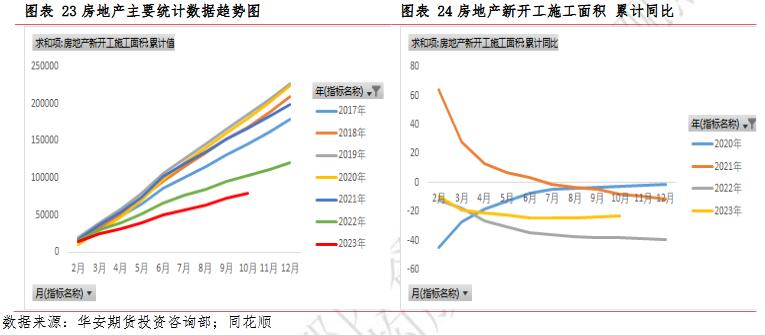

地产作为国内传统铝消费的支柱产业决定着国内铝消费的需求成色,截止 23年 10 月,国内房地产开发投资完成累计同比下滑-9.30%、房地产竣工面积:累计同比增加 19%,房地产投资资金来源:同比下滑-13.8%、房地产新开工施工面积:累计同比下滑-23.20%、房地产施工面积下滑-7.3%,年内已公布的地产统计数据看,竣工面积的增加意味着 23 年年内地产用铝的需求比预期好转,但新开工面积的绝对值下滑,对于 24 年的地产用铝预期依然埋上一层“阴影”,关注 24 年相关保障房建设对于新开工面积的提振。

站在当前时点去看 24 年地产用铝消费,首先政策的全面呵护带来了贷款、债券、股权融资的全面放开,解决了地产融资难的问题,因此市场对于 24 年地产行业持续复苏都给了相对乐观的预期。

需要明确的一点是,地产消费用铝主要集中在竣工端,因此以房地产竣工面积作为入手点则更易理解,传统的竣工数据填报时,用铝的主要环节-门窗、幕墙、吊顶已提前半年左右装好,因此此时点铝型材订单下单则对应着铝的实际消费产生,因此我们判断 24 年的沪铝消费,需要预估未来 24 年 6 月-25 年 6 月的实际竣工面积情况。

首先我们选取 22 年已有官方的统计数据作为基数,2022 年国内铝消费为 3918万吨,建筑用铝占比为 28.74%,地产用铝估算约为 1126 万吨。按照上述逻辑,22年地产铝消费对应着 22 年 6 月-23 年 6 月竣工面积,其竣工面积为 93566.69 万平方米,又因为房地产投资资金来源指标领先竣工面积半年左右的时间并参考同期的施工面积和新开工面积指标进行综合估算,按照 22.6-23.10 月数据测算复合增速 , 其 资 金 来 源 指 标 年 均 下 滑 -8% , 因 此 预 期 24 年 的 地 产 用 铝 量 为1126*92%*92%=953.04 万吨,相比 23 年边际减少 88 万吨。未考虑 24 年保障房用铝原因是,地产用铝一般在生产收尾期,因此 24 年的增量将在 25 年产生实际需求。

随着 24 年地产企业融资难的问题逐渐解决和“保障房”建设提上日程,房企资金来源的快速改善也将带动竣工面积的改善,又因为传统房屋建设周期在 2-3 年,且实际用铝周期提前半年,因此 23 年新开工施工面积的低基数不会对 24 年的地产消费用铝形成压制,但如果在 24 年开始新开工面积依然不能得到有效的回升,未来地产铝消费需求依然呈现逐年边际走低的迹象。

3、国内供给情况明朗,但稳定性开始下降。

从 2015 年 11 月,国家发布供给侧改革政策后,根据《清理整顿电解铝行业违法违规项目专项行动方案》(656 号文)和《关于电解铝企业通过兼并重组等方式实施产能置换有关事项的通知》,电解铝行业在 17 年共关停 420 万吨电解铝违规产能。17-20 年之间,共转移了 840 万吨电解铝产能指标。根据工信部的电解铝合规产能名单计算,合规产能为 4500 万吨/年。之前预期随着铝需求的稳步增加,电解铝合规产能指标也将随之增加,但到 2020 年 9 月国家提出 2030 年“碳达峰”与 2060 年“碳中和”目标后,考虑到电解铝行业 2020 年其碳排放量占到全国碳排放量总额的 4.5%,作为高排放、高耗能行业,电解铝行业自然成为碳减排的严控目标。2022 年 4 月 6 日,在中国有色金属工业协会召开的会长高峰论坛上,新当选的协会会长葛红林透露了“最近,国家有关部门研究了《有色金属行业碳达峰实施方案》,正在征求行业协会和企业的意见。该《方案》初步提出,2025 年,电解铝行业合金化率要提升至 90%,推动行业使用自备电向网电转化,电解铝生产中可再生能源占比达到 25%,废铝回收再生产量将达到 1150 万吨。

从上述政策段判断,未来将严控电解铝行业排放总量,加大清洁能源使用比例,鼓励电解铝产能向可再生电力富集地区转移,由自备电向网电转化是大势所趋。因此未来电解铝产能“天花板”大概率维持在 4500W 吨左右,后期以产能置换为主,新增产能的审批将非常严格。

截止 2023 年 11 月底,我国电解铝建成产能 4483.5 万吨,年内产能下降 10.75万吨。分省来看云南和贵州年内维持产能正增长分别是:“61 万吨/年、7 万吨/年”,其中山东和辽宁地区分别下降 71 万吨和 7 万吨。电解铝产能向“绿电”地区置换成为未来的趋势,但随着水电占比的提高,不稳定也降随之增加,按照当前产能计算,云、贵、川产能占比全国产能 19.64%,按照《有色金属行业碳达峰实施方案》的指引,预期 2025 年绿色能源生产占比到 25%,24 年产能置换仍将持续进行,后期随着产能置换的进一步推进,未来受限电等影响的区域产能将继续增大。

4、成本端环境改变,未来低成本铝或将渐行渐远铝土矿:进口依赖度偏高、贸易壁垒增加,低价原料或将“不复存在”

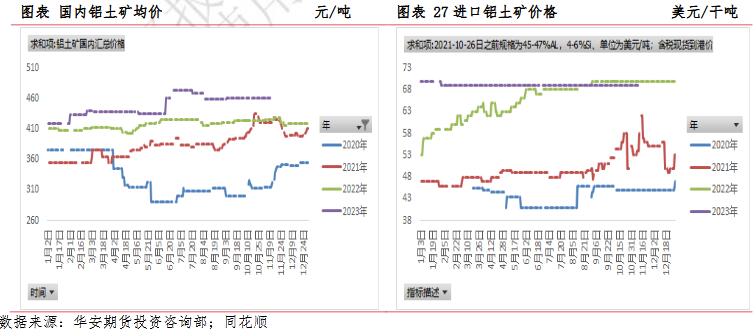

23 年全年国产铝土矿均价在 420-460 元/吨之间波动,环比去年增加平均增加40 元/吨,处于历史数据统计高位。海外进口受制于国内需求进一步抬升、综合运输成本提高等原因,来自印尼及几内亚产的三水型铝土矿均价一直保持在 69-70 美元/干吨高价,年内未见明显涨幅。进口量方面:截止 2023 年 10 月国内铝土矿累计进口量为 1.11 亿吨,同比增加 23.97%,国内进口占比接近消费量的 70%。22 年11 月 22 日,印尼政府再次宣布 23 年 6 月开始全面禁止铝土矿出口,截止目前国内从印尼进口铝土矿已完全停止,国内部分贸易商开始从黑山、土耳其进行进口。

随着国内对于海外铝土矿依赖度提高,以及未来全球贸易壁垒的逐渐增加,24年铝土矿价格或将持续位于高位。

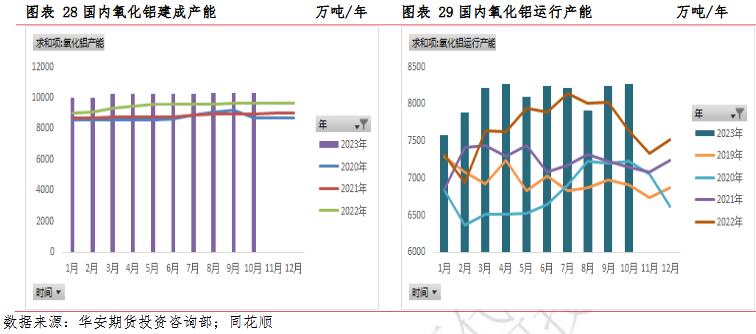

氧化铝:产能供给过剩仍是现状,后期价格将随成本区间波动。

截止 2023 年 11 月,国内氧化铝建成产能为 10174 万吨/年,同比增加 204 万吨/年,按照当前电解铝产能 4483 万吨/年,1 吨电解铝需要 1.92 吨氧化铝计算,过剩产能达到 1567 万吨/年,产能过剩的大背景下,预期整体氧化铝价格依然其成本线波动,对于电解铝成本端扰动较小。

“市场煤”和“市场电”模式确立且自备电向网电转化,未来电解铝用电成本仍将处于高位。

电解铝行业作为用电大户,电价成本占到总成本的三分之一。当下煤电电价机制“巨变”,弹性提高至 20%且对高耗能企业不设上限,又因当下电解铝产能中,采用火力发电的比例依然接近 80%,后期工业电价波动将对未来电解铝用电成本带来较大影响。

2022 年 10 月 12 日,国家发改委印发《关于进一步深化燃煤发电上网电价市场化改革的通知》和 2023 年起《关于完善电解铝行业阶梯电价政策的通知》中可以看出,随着“市场煤”和“市场电”的确立,以及未来严禁对电解铝行业业实施优惠电价政策,加强加价电费收缴工作、加强监管等,未来电解铝行业成本提高将成为趋势性结果。

按照《有色金属行业碳达峰实施方案》中,推动自备电企业向网电需求转化,因此整体电解铝的用电成本仍将提高煤炭端:国内受“保价稳供”的政策指导,供给端逐渐打开,但考虑国内安全价差力度会有所增强,煤炭作为重要的能源品之一全球需求紧俏,因此预期 24 年煤炭价格将依然处于高位。

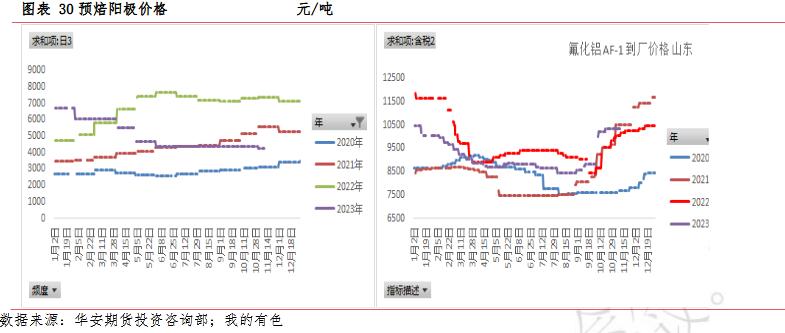

原料成本走低,辅料价格或将回落。

年内预焙阳极价格出现了一定回落,原因是石油焦价格的走低。氟化铝价格依然处于季节性高位,预期后期较难回落。

碳排放费或将临近,电解铝成本进一步抬高

预计未来将发布的《电解铝行业配额分配方案》中透露,我国电解铝行业将于第三个履约周期被纳入全国碳市场。《征求意见稿》中明确仅计算铝锭综合交流电耗,按照度电煤耗 300g/kwh 计算,碳排放量大约为 8 吨。随着相关政策出台,其水利发电、拥有自备电厂、使用上网电价的企业成本将再次出现较大差异,给行业竞争带来新格局,到时对于供给弹性的变动也将更大。

综上所述,预期 24 年成本端依然位于较高位置运行,支撑成本处于高位的主要因素主要集中在三点,分别是铝土矿进口限制、煤炭价格和行业自备电向网电转化、碳排放权后期推出,站在此时点,面对着未来,预期电解铝低成本运行可能性将越来越小。

二、市场展望与投资策略

展望24年沪铝行情,海外宏观关注“美联储High for long”政策持续以及降息拐点的出现,并关注海外制造业补库周期可能带来的铝相关制品出口回升,国内宏观关注年内政策的加码力度。

供给端:维持“量增+弹性变大的判断”,增量判断来自于再生铝产能增加,弹性增加的判断来自于“水电”占比持续提高。

需求端:持中性偏乐观的预期,原因是光伏和汽车用铝的边际需求预期仍将维持正增长,地产用铝受制于新开工面积和施工面积的回落,预期24年用铝需求持续收缩,上述三点做估算,光伏和汽车用铝将抵消地产用铝需求的下降,其他需求因对国内经济边际回升判断,依然保持乐观。

综上,对24年沪铝基本面维持整体中性判断,预期年内仍将维持宽幅震荡走势,受制于联储政策的以及水电供应带来的不确定性,预期后期铝走势波动率将变大。

风险点:海外制造业补库周期延后、地产销售不顺导致竣工延期

- 快讯:28日河北鑫达钢铁带钢出厂价格持稳2023/12/28

- 快讯:28日唐山津西钢铁带钢出厂价格持稳2023/12/28

- 内蒙古工信厅发布钢铁企业阶梯电价能耗专项核查结果的公告2023/12/28

- 12月28日贵阳长乐钢铁建筑钢材出厂价格下调20元2023/12/28

- 12月28日兰格钢铁网废钢流通基准价格指数为2588涨92023/12/28

- 2023年12月28日敬业钢铁中厚板锁价政策2023/12/28